路競祎、張鑫

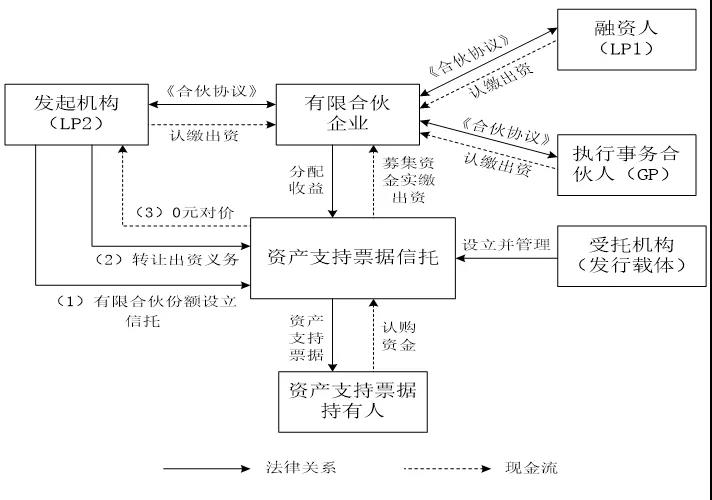

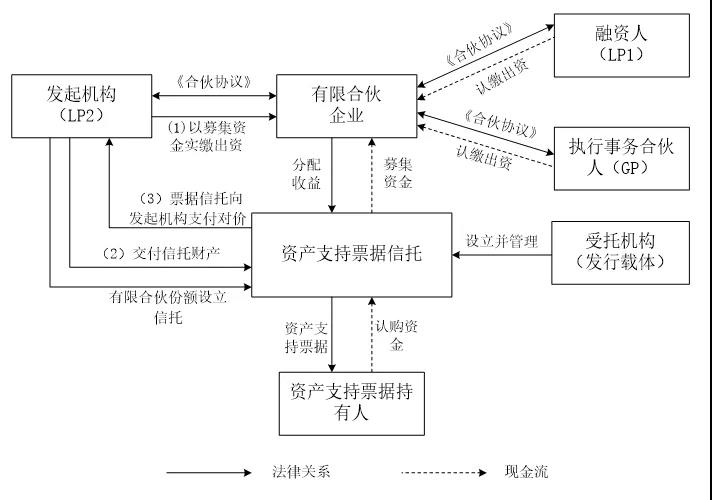

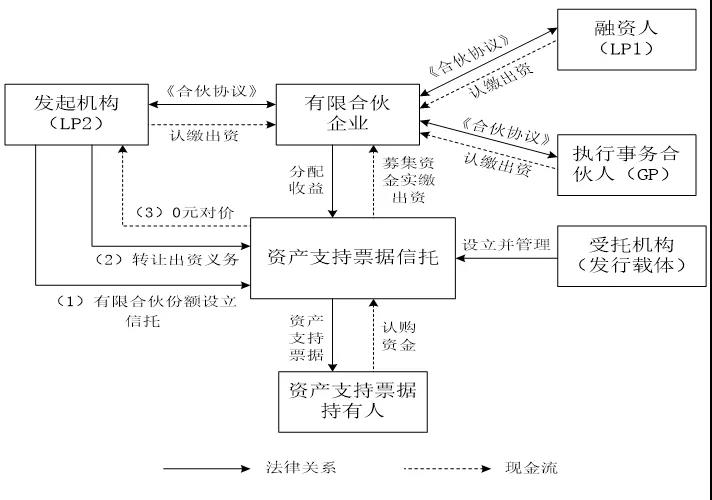

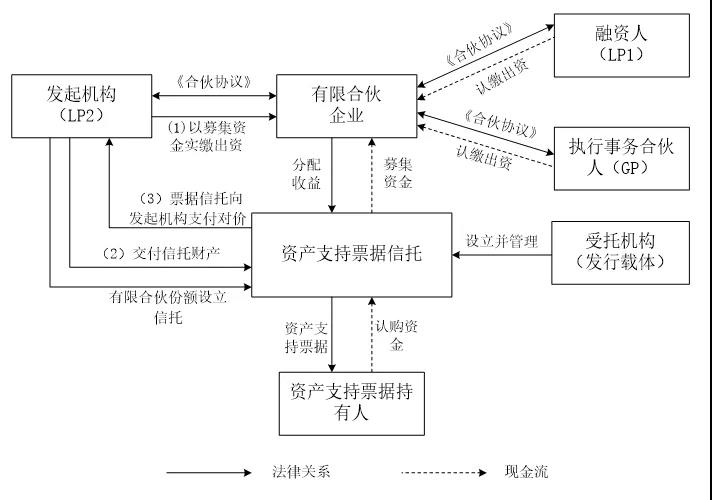

在權益型并表基金ABN項目中,涉及資產支持票據信托的設立和募集資金交付的不同操作方案恰好引出了信托型資產證券化產品中的幾個難點問題�����,具體如下:2.在信托型資產支持票據中�����,發(fā)行資產支持票據募集的資金是否屬于信托財產��?3.是否會形成財產權信托和資金信托的混合����?進而引發(fā)對信托適用不同的監(jiān)管規(guī)則(比如�,信托業(yè)保障基金的繳納)?本文將結合現(xiàn)有監(jiān)管規(guī)定及相關司法判例進行初步分析。權益型并表基金結構ABN項目的基本結構一般如下:融資人參與設立有限合伙企業(yè)����,作為有限合伙企業(yè)的一名有限合伙人(LP1)認繳20%份額,另一名有限合伙人(LP2)由保理公司(或融資人的其他非關聯(lián)公司)擔任���,認繳80%份額����,融資人指定機構(GP��,融資方的并表公司)負責運營管理�。保理公司(LP2)作為發(fā)起機構將其持有的有限合伙份額作為信托財產設立資產支持票據信托,發(fā)行資產支持票據�,資產支持票據信托的募集資金最終將作為實繳出資進入合伙企業(yè)賬戶,有限合伙企業(yè)將通過單一資金信托發(fā)放信托貸款方式以各合伙人的實繳出資向融資人發(fā)放借款���。保理公司(LP2)以有限合伙份額(認繳但未實繳出資)設立財產權信托�,信托的募集資金最終進入合伙企業(yè)賬戶這一信托募集資金交付的過程�,目前實踐中主要有兩種操作方案:第一種方案是:發(fā)起機構將有限合伙份額委托給受托人設立財產權信托,同時將《合伙協(xié)議》項下發(fā)起機構對有限合伙份額實繳出資的義務轉讓給受托人�,受托人(代表信托)以0元對價從發(fā)起機構處受讓未實繳出資的有限合伙份額的出資義務,受托人將資產支持票據信托的募集資金用于向合伙企業(yè)實繳出資���。具體操作如下圖:第二種方案是:發(fā)起機構將有限合伙份額委托給受托人設立財產權信托���,受托人將資產支持票據信托的募集資金作為基礎資產的對價向發(fā)起機構進行支付���,但發(fā)起機構指示受托人將募集資金實際支付至合伙企業(yè)賬戶,同時完成發(fā)起機構實繳出資�、信托財產交付、募集資金交付給發(fā)起機構三個安排���。具體操作如下圖:從上述兩種交易結構中��,可以明顯看出其中的法律安排是不同的����。實際引出來幾個信托的難點問題:2.在信托型資產支持票據中,發(fā)行資產支持票據募集的資金是否屬于信托財產��?3.是否會形成財產權信托和資金信托的混合�?進而引發(fā)對信托適用不同的監(jiān)管規(guī)則(比如,信托業(yè)保障基金的繳納)�?我國現(xiàn)行法律法規(guī)中在信托設立時對信托財產的要求主要為:《中華人民共和國信托法》(以下簡稱“《信托法》”)第二條:本法所稱信托���,是指委托人基于對受托人的信任���,將其財產權委托給受托人�����,由受托人按委托人的意愿以自己的名義��,為受益人的利益或者特定目的�,進行管理或者處分的行為���。第七條:設立信托�,必須有確定的信托財產�����,并且該信托財產必須是委托人合法所有的財產��。本法所稱財產包括合法的財產權利�����。第十一條:有下列情形之一的,信托無效:……(二)信托財產不能確定�����;(三)委托人以非法財產或者本法規(guī)定不得設立信托的財產設立信托�����;……�。第十四條:受托人因承諾信托而取得的財產是信托財產?����!?、行政法規(guī)禁止流通的財產,不得作為信托財產�。法律、行政法規(guī)限制流通的財產���,依法經有關主管部門批準后�����,可以作為信托財產��。從上述規(guī)定來看��,《信托法》中對于可以設立信托的財產進行了概括性規(guī)定����,沒有具體規(guī)定可以設立信托的財產的種類和范圍����。若對上述法規(guī)進行字面理解,為委托人合法所有的����,具有確定性的,不屬于法律���、行政法規(guī)禁止流通的財產或財產權利均可作為設立信托的財產�。根據卞耀武主編的《中華人民共和國信托法司法釋義》(以下簡稱《信托法釋義》)中《信托法》第七條的釋義�����,“作為信托標的的財產應當是積極財產���,而包含債務的財產���,不能作為信托財產���。”從這一觀點來看����,用于設立信托的財產,除了應符合確定性等要求外��,還應具有積極財產性�。此外,學術界在對于可以設立信托的財產的研究文章中���,對于信托財產亦提出信托財產應當為積極財產����,不能為消極財產(系指如債務等負價值的財產)����,因為設立信托的目的主要是管理、處分信托財產而獲得收益����,但是以消極財產設立信托�,不僅無法通過管理�����、處分該消極財產獲得收益�,反而信托受益人可能因信托關系的成立而承擔債務。至于同時以積極財產和消極財產設定信托時的信托效力��,一般認為�����,此種信托并非當然全部無效�����,僅是以消極財產設定信托的部分無效�,但是�����,如果整個信托以消極財產設定信托的部分無效�����,導致信托目的落空,整個信托也應全部無效��;此外�,當積極財產與消極財產在性質上或以當事人的意思具有不可分關系時,應全部無效����。1另一種觀點則認為,一項積極財產如果伴隨著一定的法律義務��,只要該財產的價值大于所附義務的價值�����,仍然可以作為信托財產設立信托�����;委托人以概括財產設立信托���,只要積極財產的價值大于消極財產的價值���,亦不妨礙以此設立信托2。從我們目前檢索到的司法案例來看,在涉及以未完成出資義務的股權設立信托的案件3中�����,法院并未關注附有出資義務的股權是否可以作為信托財產之問題����,案件的主要焦點均為信托公司是否應承擔瑕疵出資責任。從司法實踐來看�,由于法院對信托公司履行出資義務持相對肯定的態(tài)度(其前提是附有義務的財產權可以有效設立信托),進而可以認為�����,附有義務的財產權用于設立信托并未被法院一概否定�����。小結:委托人是否能以消極財產設立信托存在爭議����,但如果委托人將未實繳出資的合伙企業(yè)財產份額設立信托����,并且委托人和受托人對實繳出資義務進行了相應的安排,不宜將信托行為認定為無效。2 發(fā)行資產支持票據募集的資金是否屬于信托財產問題根據《信托法》第十四條的規(guī)定�����,信托財產包括:(1)受托人因承諾信托而取得的財產�����;(2)受托人因信托財產的管理運用�、處分或者其他情形而取得的財產。對于信托型資產支持票據的信托法律關系�,也存在不同理解。一種觀點認為�,發(fā)起機構以基礎資產設立的信托為自益信托,投資者系從發(fā)起機構受讓資產支持票據(信托受益權)成為受益人�,投資者繳付的募集資金用于向發(fā)起機構支付信托受益權轉讓價款;另一種觀點認為����,發(fā)起機構以基礎資產設立的信托為他益信托,投資者獲得發(fā)行載體發(fā)行的資產支持票據(信托受益權)成為受益人�����,投資者將繳付的募集資金作為取得信托財產的對價另行委托受托機構代為向發(fā)起機構支付���。第二種觀點更為合理���,因為發(fā)起機構以基礎資產設立信托取得對價更符合證券化交易的目的(將基礎資產實現(xiàn)“真實出售”并以基礎資產產生的現(xiàn)金流作為支付發(fā)行受益憑證)��,使交易環(huán)節(jié)發(fā)生在基礎資產信托環(huán)節(jié)(特別涉及稅收認定)���,發(fā)起機構取得的是因基礎資產設立信托而取得的基礎資產轉讓對價;而第一種觀點涉及基礎資產信托�、信托受益權轉讓兩個環(huán)節(jié),在基礎資產設立自益信托環(huán)節(jié)��,發(fā)起機構取得了信托受益權����,而在發(fā)行資產支持票據的環(huán)節(jié),發(fā)起機構向投資者轉讓了信托受益權���,而且此時,發(fā)起機構直接向投資者發(fā)行了資產支持票據�,而不是通過發(fā)行載體進行發(fā)行。無論何種理解��,投資者交付的募集資金不屬于《信托法》第十四條規(guī)定的受托人因承諾信托而取得的財產(系指委托人向其交付的信托財產)或受托人因信托財產的管理運用����、處分或者其他情形而取得的財產�。因此�,在一般的信托資產支持票據結構中,募集資金不屬于信托財產�����,進而不能作為受托人(代表資產支持票據信托)繳納有限合伙份額實繳出資的款項�。在上述方案一模式下,以受托人名義將投資人繳納的募集資金用于有限合伙份額的實繳出資�,即本質上是受托人以募集資金作為信托財產,受托人繳付有限合伙出資的行為屬于運用信托財產的行為���,因此���,投資者向信托受托人交付募集資金具有資金信托的性質。但如上述第2條分析���,雖然信托型資產支持票據并未嚴格規(guī)定交易的法律關系(即對能否在財產權信托之外����,設定信托受讓實繳出資義務�,同時安排信托資金用于繳付有限合伙企業(yè)出資沒有明確規(guī)定)��,但一般認為資產支持票據信托是一個財產權信托��。方案一的模式將可能導致該操作方案下的信托同時具有財產權信托和資金信托的特征�����,進而引發(fā)對信托適用不同的監(jiān)管規(guī)則的問題(比如��,信托業(yè)保障基金的繳納�����,資金信托按發(fā)行金額的1%認購����,財產信托按信托公司收取報酬的5%計算)��。綜合前文中所述的以未實繳出資的有限合伙份額設立信托的兩種操作方案的分析�,對于方案一,由于接受此類財產權利的信托將導致受托人承擔實繳出資義務��,即便我們將實繳出資義務理解為受托人接受有限合伙份額信托并受讓實繳出資義務后����,投資者交付的資金——作為合伙人履行的義務的信托資金——很可能被認為是資金信托。對于方案二�,實繳出資的義務仍應由發(fā)起機構(原份額持有人)承擔,募集資金用于向發(fā)起機構支付有限合伙份額的對價��,為確保設立信托的財產權利不存在未履行完畢的義務���,該對價將根據發(fā)起機構指示直接支付至合伙企業(yè)賬戶用于發(fā)起機構完成實繳義務�,對價支付與履行合伙企業(yè)實繳義務同一時間發(fā)生���,但從資金邏輯起點來看�����,仍是募集資金用于向發(fā)起機構支付有限合伙份額對價在先����,進而才能履行出資義務���。相較而言��,方案一存在的問題從法律邏輯上更為難以合理解釋�����,方案二存在的問題則可以通過當前所適用的發(fā)起機構指示以募集資金繳付出資的方式得以合理緩釋風險��。1 龔恒超���,《信托財產法律問題研究》����,西南政法大學2002���,第4頁��;吳芮����,《信托財產適格性研究》���,華東政法大學2017�����,第15頁��。2 周小明:《信托制度:法理與實務》��,中國法制出版社2012年版���,第131頁;趙廉慧:《信托法解釋論》���,中國法制出版社2015年版�����,第195~196頁���,也認可這一觀點。3 (2016)最高法民終475號���,《A信托公司��、B公司追償權糾紛二審民事判決書》中:本院認為����,本案二審爭議焦點為A信托公司應否對C公司在未出資范圍內就B公司的債權承擔的補充賠償責任負連帶責任���。信托法第十條對信托財產的登記及其法律效力作出了規(guī)定����,但配套的信托財產登記制度并未建立。實踐中為了實現(xiàn)信托財產的控制與隔離��,有的采用權屬過戶的方式����,有的采用對目標財產抵押或質押的方式。上述兩種方式能夠部分實現(xiàn)信托財產的控制與隔離效果���,但又各有不足�����。反映在本案中��,案涉股權過戶固然能夠實現(xiàn)受托人控制股權的目的���,但是由于過戶登記在外觀上并不具備信托財產的標識,隔離效果無法得到保障�����。且由于此類因信托目的引起的股權變動兼具股權交易與股權信托的雙重特征,還引發(fā)了應當適用信托法還是公司法的爭議���。信托法與公司法在該問題上如何協(xié)調�����,不僅關系到個案中當事人權利的平衡與保護,也關系到信托行業(yè)的健康發(fā)展���,是一個難以取舍的現(xiàn)實難題���。本案中,A信托公司受讓股權的目的在于控制并管理信托財產����,派駐董事的目的也是為了保證信托財產的價值安全。但從表現(xiàn)形式上看�,A信托公司按照公司法的規(guī)定登記成了目標公司的股東,且案涉合同內容顯示A信托公司明知登記為股東后可能需要承擔補足出資的風險���。綜合考慮上述兩方面因素��,A信托公司與B公司關于法律適用的主張都具有一定的法律依據與現(xiàn)實合理性�����。(2017)京民終601號�����,《M信托公司等與N公司股東損害公司債權人利益責任糾紛二審民事判決書》:雖然M信托公司一審提交了2006年8月31日召開的D公司職工持股受益人大會決議�,顯示指定并授權委托人代表D公司與M信托公司簽訂《信托合同》,委托M信托公司受讓E公司持有的D公司34.145%股權���,作為公司職工持股信托的新增部分�,M信托公司還提交了其在上海信托登記中心將前述《信托合同》�、《股權轉讓協(xié)議》等信托登記證明材料進行登記的部分復印件,但前述證據未在工商行政管理機關或其他具有公示效力的機構進行登記�,其他各方當事人亦對復印件的真實性不予認可,故一審判決對M信托公司提交的前述證據未予采納正確����,本院予以確認。綜前所述�����,M信托公司依據《信托合同》管理的D公司信托財產為信托資金人民幣5839.35萬元��,所對應的股權為20.855%。M信托公司持有的D公司34.145%股權受讓自E公司�����,因E公司未繳納該部分出資人民幣9560.65萬元�,故E公司未收取對價;M信托公司對于E公司未履行出資義務即轉讓34.145%股權亦屬明知��,且承諾承擔出資義務�����。故N公司有權要求M信托公司在未出資本息范圍內對D公司債務不能清償部分承擔補充賠償責任��。